Wie rustig blijft is spekkoper

Het is onrustig op de financiële markten. Het coronavirus heeft de (financiële) wereld in zijn greep en het conflict tussen Saoedi-Arabië en Rusland deed de olieprijs kelderen tot het laagste niveau sinds 1991. China stond heel februari stil. In Nederland verliest de AEX al sinds half februari flink wat van de eerder opgebouwde winsten. Als belegger is het juist in deze tijden onwijs belangrijk om de lange termijn voor ogen te houden. Om door de rode cijfers heen te kijken. En om u vast te houden aan uw plan. Inspelen op de markt is namelijk zelden raadzaam.

Leer van het verleden

De bovenstaande ontwikkelingen hebben hun weerslag op de beurs. En dus op uw beleggingen. Maar dat is niets nieuws. Kijk maar eens naar 2018. Een dramatisch beursjaar. Donald Trump voerde een vurige handelsoorlog tegen China, Engeland was in de ban van de Brexit en ondertussen liepen de spanningen tussen Rusland en Amerika hoog op. Dat had zijn weerslag op de financiële markten. Wie in 2018 belegde in aandelen, zag zijn vermogen dat jaar flink dalen.

Een jaar later was alles alweer anders. Wie in 2018 zijn hoofd koel hield, zich niet liet wegjagen door de rode cijfers en zijn beleggingen niet verkocht, maakte dat verlies in 2019 ruimschoots goed. Stelt u eens voor dat u juist tijdens die dalingen in 2018 uw beleggingen verkocht en later weer – tegen een hogere koers – instapte. Dat had u ongetwijfeld veel geld gekost.

Leer van het verleden: gezondheidscrises

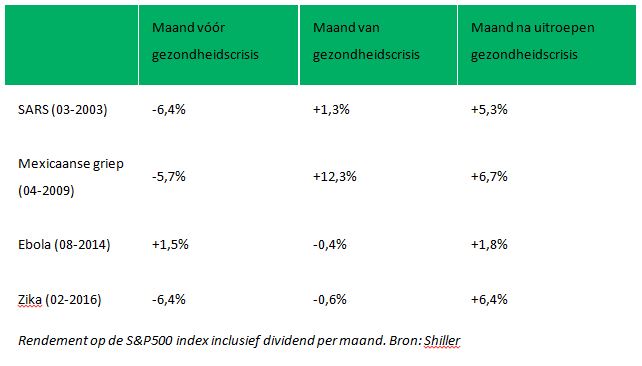

Iedere fikse koersdaling kent zijn eigen oorsprong. De huidige ontwikkelingen komen vrijwel geheel op het conto van het coronavirus. Dergelijke gezondheidscrises veroorzaakten in het verleden vaker flinke onrust op de financiële markten. Denk bijvoorbeeld aan de uitbraak van SARS in 2003, of de Mexicaanse griep in 2009. Feit is dat het coronavirus de beurzen harder geraakt heeft dan SARS of de Mexicaanse griep. Feit is ook dat de beurs zich in het verleden altijd van gezondheidscrises herstelde. Kijk maar eens naar de cijfers hieronder.

Tip 1: probeer de markt niet te voorspellen

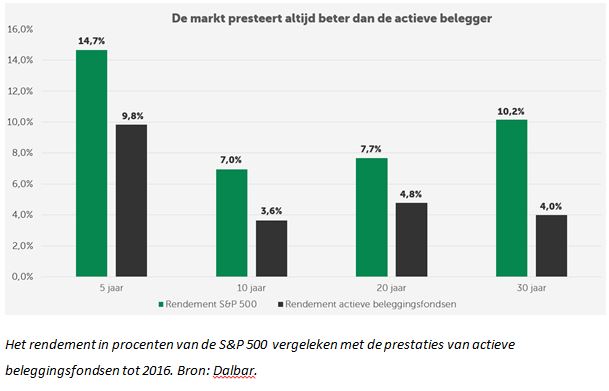

Uit allerlei onderzoeken blijk dat het vrijwel onmogelijk is om de beurs te verslaan. Kijk maar eens naar de onderstaande tabel, waarin het rendement van actieve beleggingsfondsen in procenten wordt vergeleken met de S&P 500, de index van Amerika’s grootste bedrijven. Wat blijkt? De markt presteert vrijwel altijd beter dan de actieve belegger. Vanuit paniek aan- en verkopen is dus geen goed plan.

Tip 2: kijk naar de lange termijn

Een tweede tip is om altijd de lange termijn voor ogen te houden. Als u belegt, weet u één ding zeker: gemiddeld eens in de 10 jaar krijgt u een flinke beurscrisis voor uw kiezen, waarbij de koersen in korte tijd énorm dalen. En elk jaar dalen de koersen doorgaans wel een keer in korte tijd met 10%. Dat hoort erbij. Het is belangrijk dat u op die momenten het hoofd koel houdt. Want dalingen worden altijd weer opgevolgd door stijgingen, die weer worden opgevolgd door dalingen die weer… U begrijpt het. Op de lange termijn is het rendement van aandelen ongeveer 7% tot 8% per jaar, leert de historie ons. Tussentijds kan dat flink meer of minder zijn. Het is dus belangrijk dat u, als u gaat beleggen, de lange termijn voor ogen houdt.

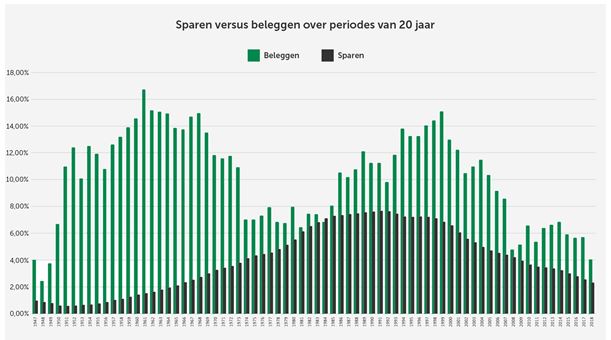

Ter voorbeeld kunnen we de rendementen van sparen en beleggen over periodes van 20 jaar aanhalen. Hieronder ziet u het gemiddelde jaarlijkse rendement over periodes van twintig jaar voor zowel beleggen als sparen over alle mogelijke periodes van 20 jaar tussen 1947 en 2018. Hieruit blijkt dat beleggen over een periode van 20 jaar vrijwel altijd een hoger rendement opbracht dan sparen.

De kleine lettertjes: Deze grafiek toont het gemiddelde jaarlijkse rendement over periodes van twintig jaar voor beleggen en sparen. Data voor beleggen komt van de S&P500 Index (in USD, vanaf 1928 tot en met 1969), de MSCI World Index (in USD, vanaf 1970 tot en met 2004) en de MSCI World Index (gehedged naar euro’s, vanaf 2005 tot en met 2018). Data voor sparen betreft het rendement op Amerikaanse T-bills (in USD, vanaf 1928 tot en met 2002) en de gemiddelde jaarlijkse rente op Nederlandse spaarrekeningen zonder vaste looptijd (bron: DNB, vanaf 2003 tot en met 2018). Deze berekeningen zijn exclusief eventuele kosten die het rendement op beide categorieën kunnen verlagen.

Natuurlijk, de bovenstaande cijfers bieden geen garantie voor de toekomst. Maar koersdalingen zijn er altijd. Die waren er in 2002, 2008 en in 2018. Net als het herstel dat erna volgde. Wie kalm blijft en belegt voor de lange termijn is vrijwel altijd beter uit. Niemand weet natuurlijk hoe lang de huidige onrust aanhoudt. Koersdalingen horen er eens in de zoveel tijd bij.. Daarom is beleggen voor de lange termijn, zodat u koersdalingen kunt opvangen.

Gesprek met uw financieel adviseur

Wilt u in gesprek met uw financieel adviseur om te checken of uw risicoverdeling nog past bij het doel waarvoor u belegt? Of wilt u in brede zin overleggen over vemogensopbouw? Maak dan vooral een afspraak. We staan graag voor u klaar.